コロナの直撃を受けた業種は小規模事業者が多く、ゼロゼロ融資や補助金で止血はしたものの、時間とともにその有効性に赤信号が点滅しています。

これらの事業者層の取引金融機関の殆どは信用金庫・信用組合・第二地銀なのですが、彼らの多くがゼロゼロ融資や補助金申請のお手伝いで仕事をした気になっている、それでいて本業支援は格好だけ、というのが実態です。

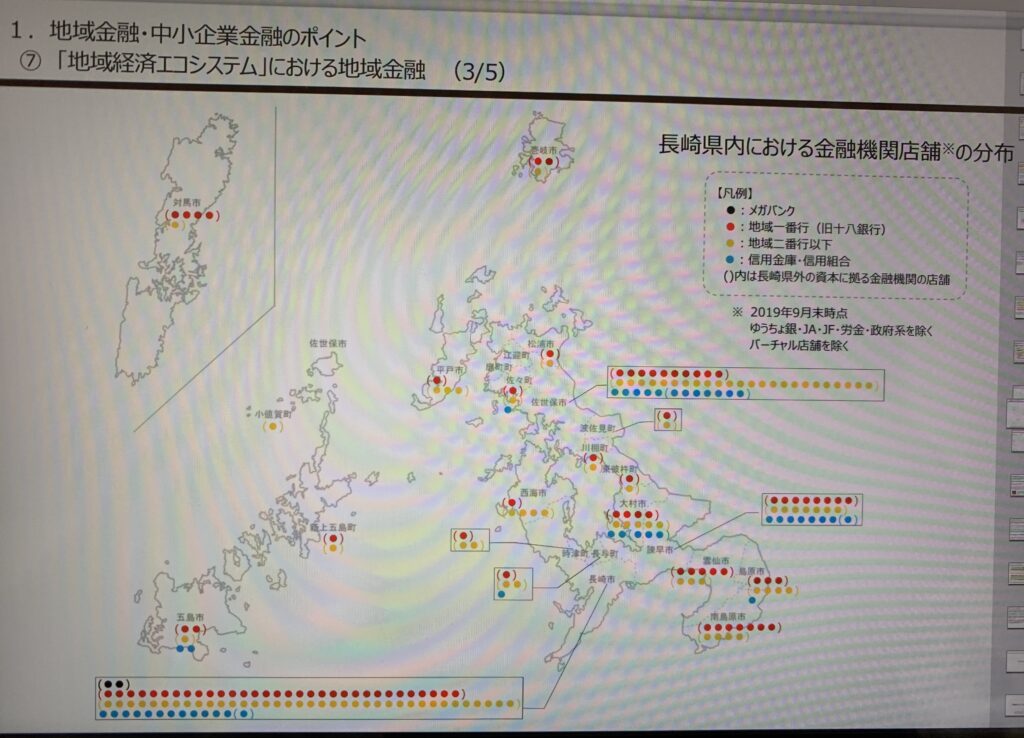

地域金融エコシステム、すなわち地域金融の役割分担については、金融庁(とくに先月退官された日下さん)がその重要性を発信していますが、信用金庫・信用組合の空白地が少なからずあることは由々しき問題です。

二大地銀が合併した長崎県は信金・信組のネットワークが弱く、同じく銀行合併があった新潟県とは状況がまったく違います。

10月5日の日経九州版「十八親和1強の牙城崩せるか、長崎銀 紹介通じ顧客開拓~地域金融のいま㊥十八親和銀 発足1年」にあった、長崎県唯一の信用金庫である、たちばな信用金庫の活動に注目しました。

https://www.nikkei.com/article/DGXZQOJC0128J0R01C21A0000000/

〜「十八親和の統合が発表された時、新規開拓のチャンスと考えた。企業はサブの取引金融機関を探すはずだからだ」。たちばな信用金庫の塚元哲也理事長はこう話す。営業担当1人につき50社の新規開拓先をリストアップさせ、営業を強化。その結果、1年で取引先を2180社と1割近く増やした。コロナ下での融資もシェア拡大につながった。諫早市内でたちばな信金の貸出額シェアは7月末で16.4%と、前年同月比1ポイント増やした。「飲食店や医療機関の資金需要がかなり出ている。新規開拓した180社のうち、約半分は今まで金融機関から借り入れがなかった事業者だ」(塚元理事長)。コロナ下でも食事主体で業績が伸び、新店舗を計画する飲食店があるなど、前向きな資金需要もある。(同記事より)

「サブの取引金融機関」という文言は腰が引けていて、いかがなものかと思うとともに、新規取引のうち半分を占めるという今まで借り入れのない先に対しては、単にコロナ対応融資を出すだけでなく、メインバンクとしての矜持を示してもらいたいものです。

いずれにしても空白地のみならず新たな信用金庫、信用組合を創設すべきタイミングに来ていると思います。

そして、ポイントとなるのは経営トップとガバナンスであることは言うまでもありません。

信金・信組の空白地の問題はこちらを↓

コメント

地域金融を一括りに捉えてきたのが検査マニュアル時代です。上場地銀から第二地銀、信金信組まで多様であることが良いのだというのが脱検査マニュアル時代でしょう。信金信組の存在感がない地域で、闇雲に部分最適な地銀再編を行うと悲劇が生まれます。現に講演で訪れた地域では、そうした事業者さんが結構いました。

現在、東京都には”19″の信用組合があるのですが、一昨年退職した部長から「私が若かった頃は”50以上”あったんだよ」という話を聞いて驚いたことを思い出しました。