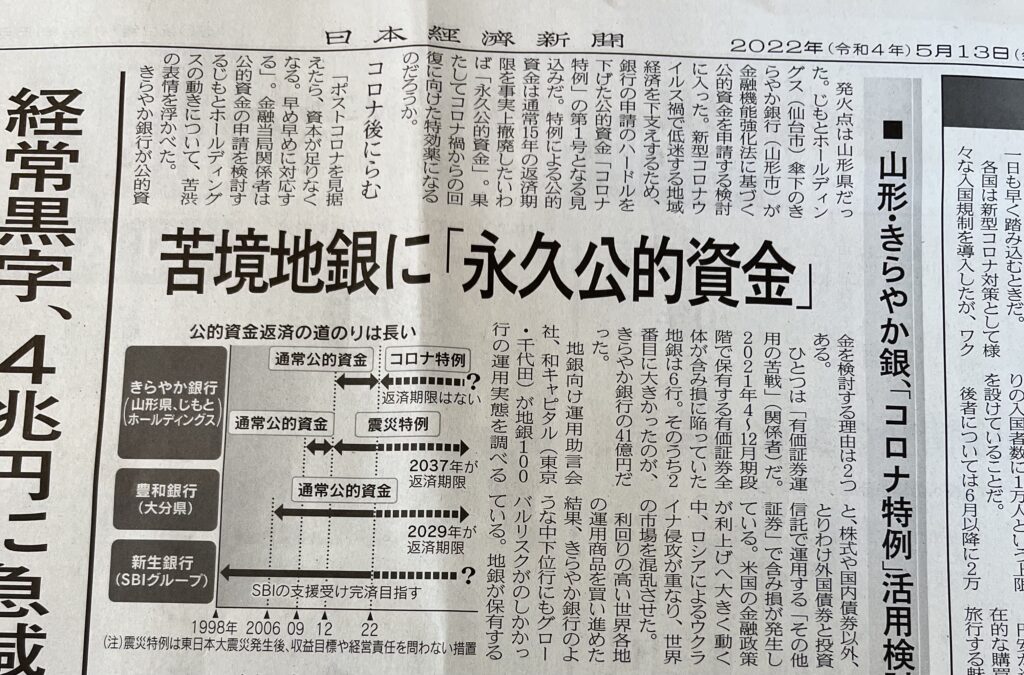

苦境地銀に「永久公的資金」 山形・きらやか銀、「コロナ特例」活用検討

https://www.nikkei.com/paper/article/?b=20220513&ng=DGKKZO60725810S2A510C2EA1000

本日の日経朝刊、「真相」欄の記事を読んでの感想を書きます。

きらやか銀行も含め、金融機能強化法の公的資金を導入した地銀の方が、資本面で課題を抱えながら導入を見送った地銀よりも、経営改善/事業再生支援を含めた金融仲介機能面で、はるかに優れています。

公的資金による規律づけがしっかり働いたと思います。(残念ながら、例外もありますが)

これは十年間、金融機能強化法の審査会のメンバーだったワタシの実感です。

数年前に行われた金融庁の企業アンケートでも、公的資金をバッファとして金融仲介機能を存分に発揮した地銀に対する顧客からの評価は群を抜いていたと聞いています。

顧客サービス利益も着実に改善(プロダクトアウトでドライブをかけるような短期的増加が見込めるものではない)してきました。

公的資金による資本増強が地域経済社会の発展に資するという金融機能強化法の本来の役割を果たしているものと考えます。

さて、

金融仲介機能をしっかりと果たしている地銀が躓くケースは、貸出債権のところ以上に有価証券運用のところです。日経「真相」にも書かれている通りです。

~ひとつは「有価証券運用の苦戦」(関係者)だ。2021年4~12月期段階で保有する有価証券全体が含み損に陥っていた地銀は6行。そのうち2番目に大きかったのが、きらやか銀行の41億円だった。

地域金融機関の有価証券運用は海外金利の上昇により全般的に極寒状況にあるのですが、重症と軽症に分かれているように思います。

運用や市場リスク管理に巧拙があるということですが、これは運用ならびに市場リスク管理の責任者の経験値(金利上昇局面を知る人間は皆さんリタイアしているものの)が大きな要因です。

1970~80年代の金利乱高下に市場部門で仕事をした端くれとして、「実体験には座学では得られないものがある」と断言できます。

金融仲介機能をしっかり果たしながらも、有価証券運用で深手を負った地域金融機関の方々と話すたびに、経験値の高い有価証券運用ならびに市場リスク管理に関わる人間がいたらな、と痛恨の念でいっぱいになります。

情けないのは有価証券運用での苦戦をもって、金融仲介機能での仕事ぶりまで全否定するような声があることです。しかるべき立場の人間までもがこのような発言をしていると聞いて悲しくなります。